Zum sechsten Mal in Zürich – das jährliche Treffen der Payment-Branche an zwei Novembertagen. Unser Korrespondent, Oscar Neira, war am Swiss Payment Forum 2017 mit dabei und teilt seine Notizen.

Aufgefallen

Wie letztes Jahr bereits eingeführt: Präsentationen und Referate sind jeweils simultan (Deutsch > Englisch oder Englisch > Deutsch) übersetzt worden. Ein tolle Zusatzleistungen, welche nationalen und internationalen Gästen hilft, jedes Referat ohne Anstrengung lückenlos mitzubekommen.

Und, jeweils am Ende eines Tages, der sogenannte Themenzirkel: Ein Tisch – Ein Thema – Ein Referent. Die einzelnen Referenten stehen an separaten Thementischen für Fragen und Diskussionen zur Verfügung. Gutes Konzept, weil jeder Besucher jene Referenten direkt ansteuern und jene Themen vertiefen kann, die besonders interessieren.

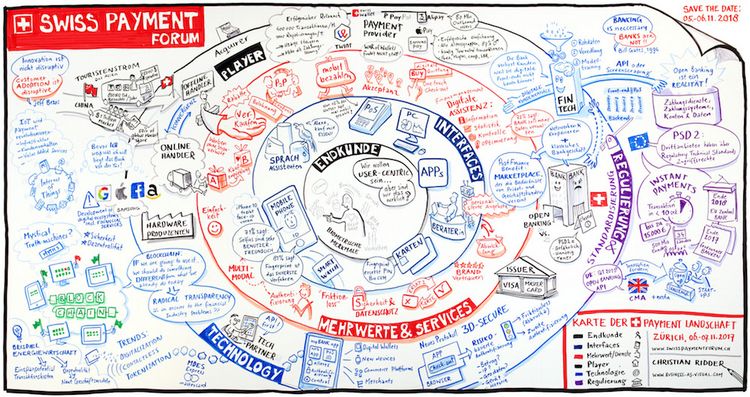

Die Entwicklung der Payment-Landschaft in der Schweiz

Der Illustrator Christian Ridder ist spezialisiert auf Graphic Recordings. Er fasst die zentralen Themen und Vorträge eines Events live auf einer grossen Illustration zusammen. Das heisst, er zeichnet mit und daraus entsteht ein Themenbild. Dr. Thomas Fromherz, Chief Strategy Officer, Payments bei Netcetera, nimmt das Graphic Recording von 2015 als Vorlage, um eine ereignismässige Brücke zwischen 2015 und 2017 zu schlagen.

"The War of Wallets" hat sich in der Zwischenzeit beruhigt. Twint 2.0 entstand aus der Fusion von Twint und Paymit, Mobino ist in der Schweiz nicht mehr präsent und die Lösungen der internationalen Tech-Unternehmen, Apple Pay, Android Pay, Samsung Pay sind noch weit entfernt von einer kritischen Masse, obwohl sie in ihren Märkten stetig wachsen.

Die GAFAs (Google, Apple, Facebook, Amazon) gelten immer noch als Angstszenario, seit mehr als zwei Jahren, auch 2017. Vor allem Amazon fällt durch ein sehr hohes Tempo auf und ist dabei, immer mehr Positionen und Märkte zu vereinnahmen.

Die Abwesende auf der Grafik, die Blockchain, drängt sich auch in den Vordergrund. Obwohl Fromherz stets der Meinung war, dass Payments eher nicht zu den ersten Use Cases für die Blockchain gehören, hat Toyota an der Money20/20 in Las Vegas seine Ansicht korrigiert und eine Art Airbnb für Autos präsentiert: Abschluss direkt auf der Blockchain, automatische Verteilung der Gebühr an Eigner, Versicherung und wer sonst noch involviert ist.

Value Added Services als Kürdisziplin im Finanzumfeld

Über die Vergleichbarkeit von Zahlungsdienstleistungen und Auswege aus der Preisspirale spricht Christian Baumann, Head Value Added Service bei SIX Payment Services und Schweizer Vertreter von "The LBMA- Location Based Marketing Association".

Wie schafft man Werte in einer digitalisierten Welt? Früher waren eher die Berater ausschlaggebend, heute sind es Serviceleistungen, welche die Bank "just in time" liefern kann. Und zwar solche, die vom Kunden auch als wirkliche Dienstleistungen empfunden werden. Alle sprechen von "Customer Centric". Ist eigentlich jemand auch nicht "Customer Centric"? Auf wen sonst, wenn nicht auf den Kunden, soll denn fokussiert werden?

Die Produkte werden heute anders designt. Das Mantra Customer Centric zu leben heisst, ein Produkt, welches extrem nutzer- und kundenfreundlich ist, auch dann herzustellen oder anzubieten, wenn es sich nicht unmittelbar in klingender Münze für die Firma auszahlt. Solange es die Kunden erfreut, ist es gut und es zahlt sich auf andere Weise eben doch aus.

Wie lässt sich mit einer Melone mehr verdienen? Einfach den Preis zu erhöhen, kommt nicht gut an, Kunden sind zunehmend preissensitiv. Ein Stück Melone für CHF 1.50 statt wie bisher für einen Franken zu verkaufen, also Fokus auf den Preis, ist deshalb keine gute Idee. Dasselbe Stück Melone jedoch frisch gepresst in einem schönen Glas und mit einem hübschen Schirmchen dekoriert für den Preis von CHF 5.– anzubieten, kann die Lösung sein, dann spricht man von Mehrwert.

Christian Baumann bringt ein Mehrwert-Beispiel aus seiner eigenen Geschichte: Früher war er jährlicher Krankenkassen-Hopper, bis er auf seine jetzige Krankenkasse stiess. Diese bietet seit Jahren schon ein Online-Portal, welches ihm die Administration extrem vereinfacht. Sogar bloss ein Foto, mit der Handykamera gemacht, genügt, um die Leistungen einzufordern. Erst Jahre später realisierte Baumann, dass er nicht mehr wechselt, seine Krankenkassen auch in Zukunft nicht wechseln will und dass ihn der Preis gar nicht kümmert. Er hat, erkennt und nutzt einen Mehrwert auf einem durchregulierten Produkt.

Die Payment Branche sei gewarnt, so Baumann, nicht die Kundenbeziehung zu verlieren und die Nähe zum Kunden zu pflegen. Die Bezahlung, also die Konsequenz eines freudigen Einkaufs, wäre als Abschluss wohl etwas weniger erfreulich, dennoch sollte man nicht vergessen, dass genau dies jedesmal als Touch Point für den Finanzdienstleister gesehen werden muss.

Data Driven Banking mit PSD2

Ähnlich sieht das Gian Reto à Porta, Co-Gründer und CEO von Contovista. Er fokussiert auf das Thema Data Driven Banking und sieht darin die Zukunft, um Kunden zu begeistern und zu binden.

Digitale Kundenkanäle und Datenmanagement, das ist der Job der Bank der Zukunft. Wunderbare und bedienerfreundliche Frontends, also Kundenschnittstellen wie Portale oder Mobile Apps, ein Produkt, welches die Daten strukturiert und in einer übersichtlichen Form für den Kunden darstellt, wie der Business Finance Manager von Contovista. Und dazu ein starkes Analytics-Programm, um über erfasste Daten die Gewohnheiten der Kunden zu analysieren und zu verstehen.

Durch die Auswertung und Nutzung der Daten können sich Module von künstlicher Intelligenz und Machine Learning laufend noch besser auf den Kunden kalibrieren. Im Resultat lassen sich dann ganz persönliche Pakete und Angebote schnüren, die auf den einzelnen Kunden individuell zugeschnitten sind.

Da Contovista auf Kundendaten angewiesen ist, sieht Gian Reto à Porta PSD2 und Open Banking natürlich nicht als Schreckgespenst, vielmehr als notwendigen Segen, um Data Driven Banking zu perfektionieren.

Postfinance Benefit

Auch die Postfinance ist in Themen der Mehrwerte für Kunden sehr engagiert. David Kauer, Lead Innovator bei Postfinance, bringt als anerkannter Top Experte Begeisterung für das Thema Mehrwerte in den Saal. Kauer bietet einen Überblick zur Studie von BEI St. Gallen und e-Foresight Swisscom. Daraus lassen sich die drei grössten Herausforderungen für Banken ablesen: Digitalisierung, Regulierung und neue Wettbewerber.

Interessanter Einblick in den Marketplace von Postfinance. Das Programm von "Benefit" wird durch den Produkt Manager Value Added Services der Postfinance, Beat Bieri, vorgestellt.

Auf der einen Seite stehen die Privatkunden, welche über ein "Opt-in" den Service wählen und damit ihre Daten zur Verfügung stellen, um personalisierte Angebote und Spezialaktionen zu erhalten.

Auf der anderen Seite stehen die Firmenkunden, welche ihre Produkte bewerben wollen. Diese Firmenkunden erstellen das detaillierte Profil der Kunden, welche sie ansprechen wollen.

Postfinance bringt Kunden und Anbieter zusammen, filtert die passenden Kundengruppen pro Produkt heraus und sendet den entsprechenden Kunden direkt ein Angebot, welches sie dann im Laden beim Firmenkunden einlösen können. Wichtig dabei: persönliche Kundendaten bleiben unter Verschluss bei Postfinance und werden niemals herausgegeben.

Ein weiteres Beispiel dafür, wie eine Bank mit dem ihr entgegengebrachten Vertrauen Mehrwerte schaffen kann. Für den Kunden, für die Firmen und am Ende natürlich auch für die Bank.

Mobile Payments im Fokus

Von Twint über Tokenization zu Apple Pay und Alipay. Und: Was haben chinesische Touristen mit dem Ganzen zu tun?

Twint

Die Schweizer Bezahllösung hat vor wenigen Wochen die Marke von 500’000 Kunden geknackt. Mit 1'200 Registrierungen pro Tag wächst die Kundenzahl laufend weiter.

Thierry Kneissler, CEO von Twint, präsentiert die Aufteilung über die verschiedenen Services von Twint. Am meisten Transaktionen (50 Prozent) werden am POS, also direkt in den Läden gemacht. 40 Prozent der Transaktionen sind P2P-Zahlungen, also Zahlungen von einer Person zur anderen. Der kleinste Anteil mit 10 Prozent fällt im E-Commerce an, also Onlineshop-Zahlungen. Interessant hier ist aber, meint Kneissler, dass volumenmässig der E-Commerce bei 30 Prozent liegt. Die Leute vertrauen Twint und sehen die Lösung als gute Bezahlmöglichkeit im Internet.

Mobile Payment – heute und morgen

Recht schnell hat sich der Kartenherausgeber Swiss Bankers Prepaid Services für eine Zusammenarbeit mit den grossen Tech-Firmen Apple und Samsung entschieden und deren Produkte Apple Pay und Samsung Pay in der Schweiz eingeführt. Hans-Jörg Widiger, CEO von Swiss Bankers und Stephan Lindecker, CMO von Swiss Bankers bieten einen Einblick in die Nutzerzahlen. Insbesondere die Proportionen der User (12 Prozent Frauen und 87 Prozent Männer) werfen Fragezeichen auf und führen zu heftigen Diskussionen.

Interessant der zweite Teil: IoT (Internet of Things), worüber also nun die "Dinge" (und nicht nur Menschen) mit dem Internet verbunden sind. Da gibt's den spannenden Blick darauf, wie man die Milch denn bezahlen soll, wenn der Kühlschrank feststellt, dass diese ausgegangen ist und sie automatisch nachbestellt. Am Ende über die Kreditkarte, schon klar, aber was genau, wann und mit welcher Sicherheit bezahlt wird, das sind die brennenden Fragen. Und auch, wie man das Ganze überwachen kann, wenn dann beim Kühlschrank, dem Auto, dem Radio (für das Streamen von Musik), bei der Uhr auf dem Handy oder vielleicht sogar in einem kleinen Chip in unserer Hand eine Kreditkarte hinterlegt ist. Es gibt noch einiges zu diskutieren und zu beantworten.

Tokenization

Tokenization ist das Zauberwort in der Welt der Kreditkarten. Denn es beschreibt, einfach ausgedrückt, die Digitalisierung der Karte. Die physische Plastikkarte wird nicht mehr benötigt, sondern bloss ihr digitales Abbild, zum Beispiel im Handy.

Direktes Bezahlen mit dem Handy ermöglicht eine sichere Transaktion, weil bloss ein einmaliger Token (Zahlencode) zwischen Käufer/Karteninhaber und Verkäufer ausgetauscht wird. Selbst wenn dieser gehackt würde, könnte man theoretisch bloss auf diese eine Transaktion zugreifen, aber nicht auf die Karte an sich – und deshalb könnten keine weitere Transaktionen veranlasst werden.

Kurt Schmid, Managing Director Digital Payment bei Netcetera, demonstriert verschiedene Möglichkeiten, wie die Banken dieses System nutzen können, um ihre Kreditkarte aufs Handy bringen und danach auch Zahlungen auslösen können, ähnlich wie Apple Pay.

Guido Müller, Country Manager Schweiz bei Mastercard, zeigt die ganz neue und zukünftige Welt von Mastercard. Wie man zuerst die Kreditkarte digitalisiert und danach als "Enabler für alles" nutzen kann. Zum Beispiel auf Sportuhren und Sportbändern, auf Plattformen, auf sonstigen Objekten wie Kühlschrank oder anderen Geräten. Und auch als eine Art Pass, denn dieses Identifikationsmittel kann mit der Person verbunden werden.

Alipay in Europa

Aus welcher Richtung sind die zukünftigen Karten- und Mobile Payments-Kunden zu erwarten? Aus Asien, insbesondere aus China. Hier ist das Produkt Alipay dominierend. SIX Payment Services hat sich schon sehr früh als Anbieter von Alipay positioniert und die Tourismusorte scheinen sich darüber zu freuen.

Roger Niederer, Head of Merchant Services bei SIX Payment Services, präsentiert erstaunliche Zahlen. Zum Beispiel die durchschnittlichen Ausgaben eines chinesischen Touristen pro Tag. Mit aktuell 261 Dollar im Durchschnitt haben die Chinesen bereits 2012 die Amerikaner überholt, welche mit 122 Dollar nur gerade knapp die Hälfte ausgeben. Deutsche Touristen werfen 81 Dollar pro Tag auf und Engländer 64 Dollar. Weit abgeschlagen, betragsmässig aber trotzdem auf dem fünftem Platz, sind die Franzosen mit sparsamen 41 Dollar Tagesausgaben.

Naheliegender Schluss: Wenn chinesische Touristen dermassen viel ausgeben, wollen sie auf dieselbe Weise bezahlen, wie sie es sich von Zuhause gewohnt sind. Entweder mit der Unionpay-Kreditkarte oder dann zunehmend und immer mehr mit Alipay. Shops, welche vom Tourismus leben, sollten beide Optionen anbieten.

Elektronischer Zahlungsverkehr

Man wird den Eindruck nicht los, dass die Treiber im elektronischen Zahlungsverkehr von aussen und vor allem aus der EU kommen. Die Schweiz ist beschäftigt mit der Harmonisierung im Zahlungsverkehr, also ähnlich wie SEPA, welches ja im Sommer 2014 in der EU eingeführt worden ist. Die EU ist weiter und hat die nächsten Projekte in Arbeit, unter anderem die PSD2.

PSD2 und Open Banking

Im Januar 2018 tritt die PSD2 bereits in Kraft im Europäischen Raum. Unsere redaktionelle Herbstserie zum Thema hat engagierte Kontroversen ausgelöst. Die Meinungen von Experten und Branchenexponenten sind vorderhand gemacht, allerdings so vielfältig wie unterschiedlich.

Carsten Miehling, CEO von PPI Schweiz, und Armin Schmid, Leiter PSD2 Initiative bei SIX Payment Services, geben aus unterschiedlichen Blickwinkeln einen Überblick über die PSD2.

Armin Schmid zeigt, was diese Direktive für einen Einfluss auf die Kreditkarten-Welt haben wird und dass sie sich vermutlich vor allem auf E-Commerce-Zahlungen auswirken wird. Zumal die PSD2 den Anspruch hat, einen bereits bestehenden Zustand zu regulieren, klare Verhältnisse für alle zu schaffen und die nötige Sicherheit herzustellen.

SIX Payment Services will sich mit Dienstleistungen zwischen den Banken und den neuen Playern positionieren und dazu eine Standardlösung anzubieten. Konkret wäre SIX bereits bei ihrer Tochter in Österreich sehr weit fortgeschritten in diesen Überlegungen, meint Schmid.

Wenn dann, in einer Welt der bereits offenen Schnittstellen, zusätzlich noch SEPA Instant Payments eine breite Ausdehnung erreichen würden, dann müsse man die Mathematik neu überdenken, sagt Carsten Miehling, weil dann 1+1 neu 3 ergeben würde.

Es gibt jedoch nicht nur eine PSD2, sondern in UK, welches ja in absehbarer Zeit nicht mehr zur EU gehört, gibt es eine Open Banking Regulierung, welche von der CMA (Competition & Market Authority) überwacht wird. In UK wäre man einfach schon weiter als in der EU. Auch sei die Regulierung etwas genauer und besser als die PSD2, welche noch sehr unklar sei, meint Markus Lachnit, Management Consultant bei Capco.

Es gäbe zwei wichtige Stadien im Umsetzen der Regulierung: Erstens, die Definition des API-Standards und zweitens eine API-Sandbox, also eine Testumgebung, die erstellt werden müsse.

Security and Authentication

Diese Bereiche verkörpern vermutlich die Königsdisziplin, nicht nur im Zahlungsverkehr, dennoch sind sie für Präsentationen sehr undankbare und auch sperrige Themen.

Wer es jedoch geschafft hat, diese Nuss zu knacken und die Themen interessant und sogar aufregend zu präsentieren, sind die Herren von Gemalto, Beat Burkhalter, VP Switzerland Banking & Payment sowie Julien Lacombe, Solutions Sales eBanking.

Biometrie beim Bezahlen

Burkhalter und Lacombe zeigen, weshalb und wie in Zukunft unsere Biometrie zunehmend wichtiger sein wird. Fingerprint am Handy und neu die Gesichtserkennung kennen die meisten oder arbeiten bereits damit. Der Iris-Scan ist sehr effizient, bedarf jedoch einer speziellen Kamera am Handy, und damit an vielen Geräten, um das System breit anwenden zu können.

Was bei zahlreichen Banken im Hintergrund zur Zeit eher noch als Versuchsprojekt läuft, ist die Verhaltensanalyse. Das heisst pro User individuelle Antippgeschwindigkeit, wie mit der Maus operiert wird und vieles mehr wird analysiert und ausgewertet. Durch dieses "Profil" kann die Bank die Sicherheit massiv erhöhen, eventuell PIN-Abfragen reduzieren und somit das User-Erlebnis verbessern. Die Zukunft wird vermutlich sein, dass mehrere Tehnologien kombiniert werden, zum Beispiel auch Stimmanalyse, um den perfekten Sicherheits-Mix zu schaffen.

3-D Secure 2.0

Wie man die 3-D Secure noch besser machen kann, präsentiert Peter Frick, Managing Director Payment Security bei Netcetera. Eine Welt, bei der Authentisierung, Fraud Protection und 3-D Secure Hand in Hand unterwegs sind.

Is the Blockchain really going to change the World? What's in the Blocks?

Die amüsante und sehr aufschlussreiche Keynote kommt von David G.W. Birch, Director of Innovation bei Consult Hyperion.

Birch geht zuerst mit einem Augenzwinkern darauf ein, wie Medien die Blockchain behandeln und oftmals hypen. Sogar die Feuerwehr werde angeblich von der neuen Blockchain-Technologie überrannt, digitalisiert und modernisiert und am Ende vielleicht sogar disrupted.

Letztlich versucht Birch zu erklären, was die Blockchain effektiv ist, worin ihre Vorteile liegen, wofür man sie gut einsetzen kann und wo eher nicht. Sie taugt für vieles, die Blockchain, eine eierlegende Wollmilchsau jedoch ist sie nicht.

Einige im Auditorium haben ihre Meinung zur Blockchain revidiert, andere "haben es schon immer gewusst", ganz so disruptiv ist die Blockchain nicht, umwälzend aber schon, irgendwie begriffen, irgendwie auch nicht und in den Dimensionen bleiben Fragezeichen offen.

Wir werden es sehen, erleben – und auch mitgestalten.