Dümpelten Sparpläne früher in einer ziemlich schwach genutzten Nische, sind die digitalen und weitgehend automatisierten Online-Sparschweine inzwischen in den Vordergrund gerückt.

Das hängt mit FinTechs und Neo-Banken zusammen, die über ihre Apps attraktive Online-Angebote mit Komfort verbunden haben. Zudem haben auch zahlreiche klassische Banken reagiert und ihre Mindestgebühren aufgehoben.

Der Vergleichsdienst Moneyland hat in einem ausführlichen Vergleich die aktuellen Sparplan-Angebote von 36 Anbietern aus der Schweiz unter die Lupe genommen – und kommt zum Schluss: die Unterschiede sind gross.

Was sind Sparpläne und wer bietet sie an?

Mit einem ETF- oder Fondssparplan können Sparerinnen und Sparer regelmässig einzahlen und so Schritt für Schritt in den Aktienmarkt investieren. Ein Sparplan richtet sich an Kundinnen und Kunden, die zum Beispiel jeden Monat einen Betrag investieren wollen.

Während vielen Jahren haben insbesondere etablierte Banken einen Sparplan angeboten. Viele Angebote waren unattraktiv, da die Fondssparpläne teure Strategiefonds enthielten. Für den Kauf von Anteilen sowie für die Depotführung fielen hohe Mindestgebühren an. Das hat sich inzwischen geändert: Nur noch relativ wenige Banken verrechnen Mindestgebühren.

«In letzter Zeit ist viel frischer Wind in den Markt gekommen», sagt Ralf Beyeler, Experte von Moneyland. So bieten inzwischen auch die Smartphone-Banken Neon, Radicant und Yuh sowie Online-Broker wie Saxo Bank und Swissquote Sparpläne an. Manche Anbieter, zum Beispiel Swissquote und Yuh, ermöglichen den Kauf von Bruchteilen eines Anteils – sogenanntes Fractional Trading. Auch bei Robo-Advisors sind Sparpläne erhältlich.

Die Vorsorge-App Viac hat den Start eines Sparplanes angekündigt, wobei die Konditionen bisher noch nicht bekannt sind. Bei Alpian wird es noch in diesem Jahr möglich sein, automatisch regelmässig in ETFs zu investieren. Nicht immer haben die Produkte den Begriff Sparplan im Namen. Doch die Funktionsweise ist ähnlich: In regelmässigen Abständen wird ein definierter Betrag in Fonds oder ETFs investiert.

Unterschiedliche Tarifsysteme erschweren das Vergleichen

Die verschiedenen Anbieter setzen auf unterschiedliche Gebühren, was einen Vergleich der Angebote komplexer macht. Bei allen untersuchten Sparplänen müssen die Sparerinnen und Sparer die Produktkosten der Fonds und ETF übernehmen, die in der Regel als TER ausgewiesen werden. Zudem verrechnen alle Anbieter die Umsatzabgabe weiter. Bei vielen Anbietern kommt die Mehrwertsteuer zusätzlich hinzu. Nur ganz wenige Anbieter betonen ausdrücklich, dass die Mehrwertsteuer enthalten ist.

Einige Anbieter verrechnen eine Gebühr für den Kauf und/oder den Verkauf von Anteilen. Bei den Anbietern, die eine solche Gebühr verrechnen, beträgt diese bis zu 1.5 Prozent. Es wird jedoch keine Mindestgebühr verrechnet. Ein anderes System wendet Swissquote an, die eine Pauschale von mindestens 3 Franken pro Transaktion verrechnet. Viele Anbieter wie zum Beispiel Raiffeisen, Berner Kantonalbank und Valiant verrechnen eine Depotgebühr von meist 0.2 bis 0.5 Prozent. Bei den teuersten Anbietern beträgt die Depotgebühr 1 Prozent.

Immer mehr Anbieter setzen statt auf Courtagen für Kauf und Verkauf sowie die Depotgebühr auf eine einzige Pauschalgebühr. Darin sind die Transaktions- und Depotgebühren bereits enthalten. Je nach Anbieter beträgt die Pauschalgebühr bis zu 0.9 Prozent.

Eine wichtige Rolle spielen auch die über einen Sparplan angebotenen Fonds und ETFs. «Zu empfehlen ist eine breit diversifizierte Anlagestrategie mit Aktien in aller Welt. Dies ist mit einem ETF oder Indexfonds auf einen Welt-ETF, aber zum Beispiel auch mit einer Anlagestrategie von einem Robo-Advisor möglich», erklärt Beyeler. «Voraussetzung ist jedoch, dass man noch ruhig schlafen kann, wenn der Wert der Anlagen sinkt. Kann man das nicht, so ist ein solcher Aktien-Sparplan keine optimale Anlagemöglichkeit», ergänzt er.

Es ist unbedingt empfehlenswert, auf die Kosten der Fonds oder ETFs zu achten. Diese werden oft als TER angegeben. Bei den günstigsten im Rahmen eines Sparplans angebotenen Produkten beträgt die TER 0.03 Prozent, bei den teuersten sind es über 2 Prozent. Vorsicht: Bei Produkten mit niedrigen TER handelt es sich teils um Geldmarkt- oder Obligationenfonds, die fürs Aktiensparen nicht geeignet sind.

Die Kostensimulation von Moneyland zeigt grosse Unterschiede

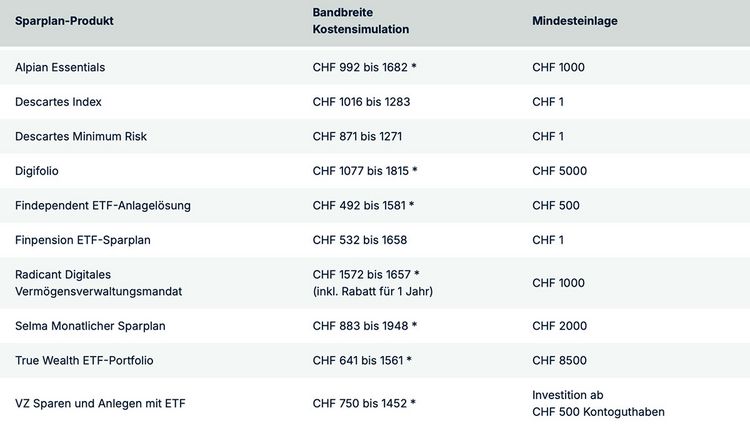

Um trotz der unterschiedlichen Gebührensysteme einen Vergleich vorzunehmen, hat Moneyland eine Kostensimulation erstellt. Für die Kostensimulation wurde angenommen, dass eine Kundin oder ein Kunde während zehn Jahren jeden Monat 200 Franken einzahlt. Nach zehn Jahren kündigt die Kundin oder der Kunde den Sparplan, verkauft die ETFs oder Fonds und lässt sich den Betrag überweisen.

Die Kostensimulation wird als Bandbreite angegeben, mit den günstigsten sowie teuersten Kosten eines Sparplans. Insbesondere aufgrund der Gebühren eines Fonds oder ETFs gibt es grössere Unterschiede, ausserdem kennen manche Anbieter je nach Fonds unterschiedliche Konditionen bei der Courtage, der Depotgebühr oder der Pauschalgebühr. Moneyland hat die Bandbreite zwischen dem teuersten und dem günstigsten Fonds berechnet, aber für die Kostensimulation nicht berücksichtigt, welche Art von Fonds im Sparplan enthalten ist.

Die Kostensimulation ist eine Vereinfachung, so wurde der Wertzuwachs nicht berücksichtigt. Da die Gebühren oft auf dem Wert basieren, sind die Gebühren effektiv noch höher. Ebenfalls ignoriert wurden Mindestbeträge bei der Ersteinzahlung.

Das sind die günstigsten Aktien-Sparpläne

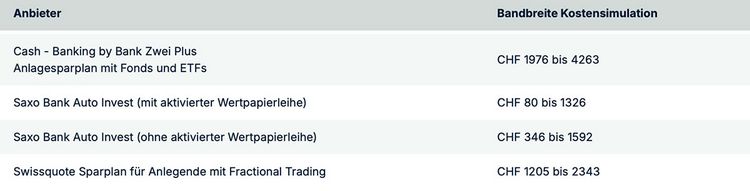

Der günstigste Aktien-Sparplan wird von der Saxo Bank für Kundinnen und Kunden angeboten, die der Saxo Bank die aktive Wertpapierleihe erlauben. Über die Zeit von zehn Jahren fallen für den Sparplan mit einem ETF auf den S&P-500-Index mit 500 US-amerikanischen Aktien Kosten von 80 Franken an. Bei der Variante ohne Wertpapierleihe sind es hingegen 346 Franken. Würden Anlegerinnen und Anleger in einen geografisch breit diversifizierten ETF auf den Welt-Index MSCI World investieren, würden sich die Kosten auf 261 Franken mit Wertpapierleihe und 527 Franken ohne Wertpapierleihe belaufen.

Die weiteren Plätze auf dem Podest belegen die Smartphone-Banken Neon (193 Franken) und Yuh (325 Franken). Bei beiden Anbietern besteht der Sparplan aus jeweils einem ETF auf den S&P-500-Index mit 500 amerikanischen Aktien. Der Sparplan mit dem günstigsten weltweit diversifizierten ETF umfasst sowohl bei Neon als auch bei Yuh jeweils einen ETF auf den FTSE All-World. Die Kosten betragen dabei 301 Franken (Neon) respektive 386 Franken (Yuh).

Die Kosten für den günstigsten Sparplan sind bei Avadis und der Basellandschaftlichen Kantonalbank zwar geringer. «Aber die im Sparplan enthaltenen Geldmarkt- und Obligationen-Fonds sind für den Vermögensaufbau nicht geeignet», merkt Ralf Beyeler an. Beide Anbieter bieten auch Fonds mit Anlagen in Aktien an, diese sind jedoch wesentlich teurer.

Interessant ist auch der Blick auf die Bandbreite der Angebote der drei günstigsten Anbieter: Bei Saxo kann der Sparplan bis zu 1'592 Franken kosten, bei Neon bis zu 1'402 Franken und bei Yuh bis zu 1'365 Franken. Dies zeigt einmal mehr, dass es je nach ETF grosse Unterschiede gibt.

Bei einigen Anbietern kosten die Sparpläne mit einem teuren Fonds mehr als 3'000 Franken für zehn Jahre. Das teuerste Angebot kostet 4'263 Franken.

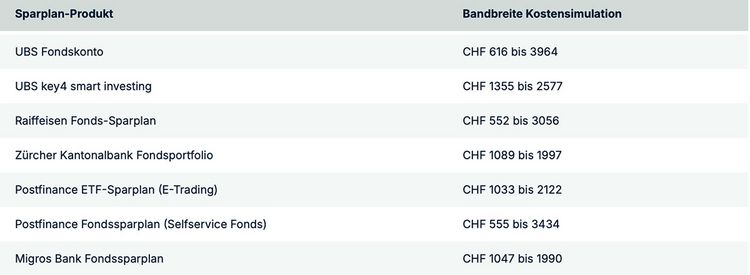

So schneiden traditionelle Banken ab

In der Sparplan-Analyse von Moneyland wurden die Angebote von 19 traditionellen Banken berücksichtigt.

Der günstigste Sparplan einer traditionellen Schweizer Bank mit einem Aktienfonds kommt von Raiffeisen. Über zehn Jahre gerechnet entstehen für den Sparplan mit einem Indexfonds auf den S&P-500-Index Kosten von 636 Franken. Mit einem Fonds auf den weltweit diversifizierten MSCI World kostet der Sparplan von Raiffeisen 733 Franken.

Oft beinhalten die günstigsten Sparplan-Angebote bei einem Anbieter einen Geldmarkt- oder Obligationenfonds. Bei Postfinance beispielsweise umfasst der günstigste Fondssparplan einen Geldmarktfonds mit einer TER von 0.13 Prozent, der günstigste Aktienfonds ist mit einer TER von 0.6 Prozent erheblich teurer. Die Mehrkosten entsprechen in unserer Kostensimulation über zehn Jahre insgesamt 569 Franken.

Der Blick auf die Sparplan-Angebote der grössten Schweizer Banken zeigt folgende Bandbreiten für die Kostensimulation über zehn Jahre: